Fixed Income

금리 불확실성 확대…우량 등급 회사채 수요 집중

올해 3분기에 발행된 우량 회사채의 흥행으로 확인할 수 있듯이 8월 금융통화위원회 이후 국채금리 변동성이 지속되자 투자자들은 우량 등급 회사채에 집중하고 있습니다. AA등급 이상인 한국증권금융, 한국금융지주, 롯데렌탈, 한온시스템, CJ제일제당, GS EPS, 포스코 등이 수요예측 결과 오버부킹이 되었고 A등급 이하인 E1, 동원엔터프라이즈, 롯데건설, SK렌터카, DL건설, 듀산퓨얼셀 등 또한 오버부킹됐습니다. 이러한 우량채권 흥행가도에 힘입어 창사 이래 처음으로 채권 발행 시장을 찾은 회사들이 있습니다. 삼성바이오로직스와 종근당은 각각 5,000억원과 1,000억원 규모의 공모채를 발행하였고 주관사로는 삼성바이오로직스에 NH투자증권과 KB증권이, 종근당에 NH투자증권과 한국투자증권이 참여하였습니다.

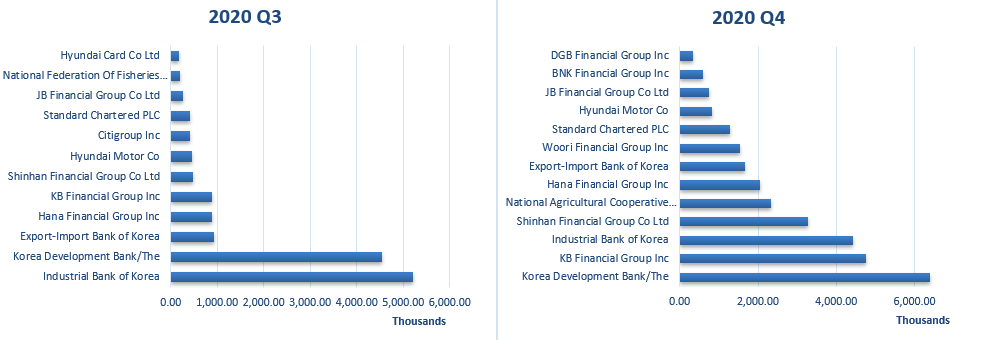

2021년 상반기부터 보여진 여전채를 포함한 원화표시 회사채 발행의 증가세는 3분기에서도 보여졌습니다. 전년도 동기간 대비 발행금액이 약 4.7% 증가하여 총 2,969건, 272조 8,074억원을 발행한 것으로 보여집니다. 여기서 또 한가지 눈에 띄는 점은 국내 은행과 카드사 등 금융채 를 중심으로 변동금리부채권 발행 비중이 작년에 비해 크게 늘어났다는 것입니다. 이것은 미국 연방준비제도가 기준금리 인상에 대해 시사함에 따라 국내에서도 기준금리 인상 가능성이 높아지며 투자자들의 변동금리부 채권 수요가 늘어난 것으로 보입니다. 올해 3분기 기준, 금융사를 중심으로 발행된 변동금리부 채권의 발행규모는 약 31조 9,400억 원에 달했습니다. 작년 동기 발행규모가 2조 4,900억 원이었던 것과 비교했을 때 약 12배 증가한 것입니다. 아래 차트에서도 발행사들이 대체적으로 발행 규모를 늘린 것을 확인할 수 있습니다.

2021년 3분기 해외발행채권은 총 167건, 360억 672만 달러로, 총 152건, 285억 3,060만 달러가 조달된 전년 동기 대비 약 26% 상승하였습니다. 주관사 순위로는 전년 동기 1위였던 HSBC가 48억 8,850만 달러로 1위를 차지하였고, 전년 동기 9위였던 크레디 아그리콜이 45억 5,637만 달러로 그 뒤를 이었습니다. 2021년 3분기 해외에서 가장 많은 자금을 조달한 발행사는 한국수출입은행으로 총 44건, 76억 98만 달러를 발행하는데 성공하였습니다. 그 뒤를 이어 한국산업은행이 38건, 59억 9,843만 달러를 발행하여 2위를 차지하였고, 3위는 3건, 25억 달러를 조달한 SK하이닉스가 차지하였습니다.

담당자: 고승지 T:02 6360 1754

IPO

사상 최대 호황과 고평가 우려가 공존하는 IPO시장

2021년 누적 3분기 국내 기업공개(IPO)시장 규모는 리스크적용국가 기준 23조 2085억원(총 90건)으로 2020년 동기대비 약 5.13배 증가하였습니다. 3분기에는 크래프톤과 카카오뱅크가 각각 4.3조원과 2.5조원의 공모금액을 기록하며 국내 IPO시장을 이끌어 나갔습니다. 크래프톤과 카카오뱅크는 상장과 동시에 국내 게임사/금융사 기준 시가총액 1위로 자리매김했습니다. 하지만, 과열된 주식공모시장에 대한 우려로 인한 공모가 거품논란 또한 불거졌습니다. 크래프톤의 경우 한번의 공모희망가 조정이 있었음에도 불구하고, 상장 당일 공모가 대비 8.8% 하락한 금액으로 마감하는 모습을 보여줬습니다. 반면에 카카오뱅크 또한 공모가 고평가 논란이 있었지만, 상장 당일 공모가 대비 79.0% 상승한 금액으로 마감하였습니다. 특히나 카카오뱅크는 세계 최초의 인터넷전문은행 상장으로 해외 기관들의 많은 관심을 받았습니다.

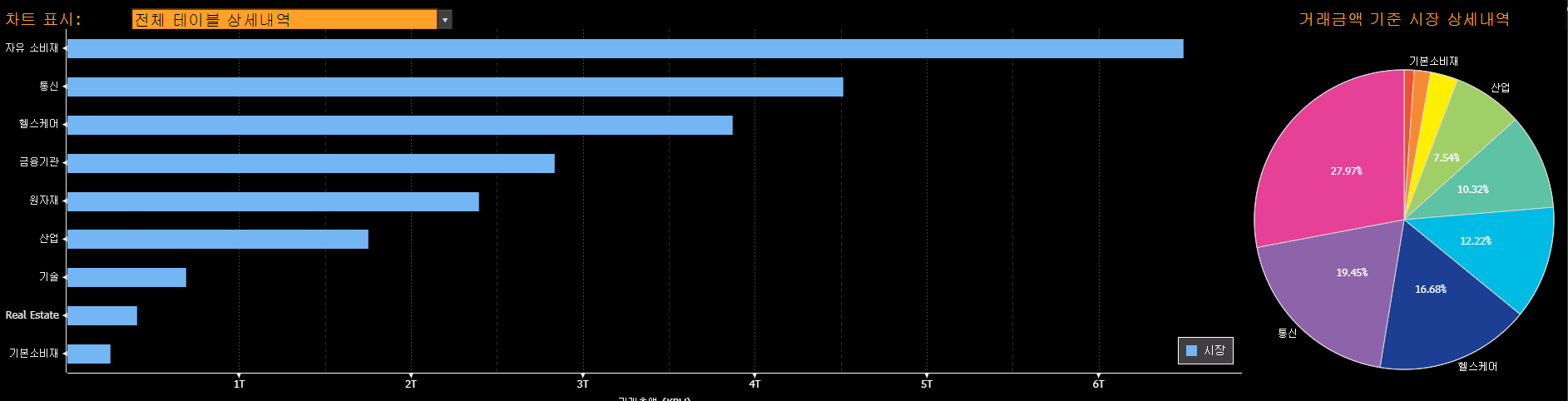

하단의 차트는 분기별 거래 규모와 딜의 건수를 보여주며, 2021년 3분기 역시 앞선 2021년 1분기와 2분기에 이어 국내 IPO시장 사상 최대 호황을 이어나가고 있는 모습을 보여주고 있습니다.

누적 3분기 거래금액 기준 산업의 세부 분석으로는 크래프톤이 포함된 통신이 19.45%로 상반기에서 부터 1위를 지켜오고 있는 자유 소비재 산업(27.97%)을 뒤따르고 있으며, 헬스케어와 카카오뱅크를 포함한 금융기관이 각각 16.68%와 12.22%로 뒤따르고 있습니다.

2021년 4분기에는 카카오페이와 LG에너지솔루션이 기대되는 상장으로 손꼽히고 있으나, 두 회사는 각각 금융소비자법 이슈와 GM의 배터리 리콜사태에 따른 예상치 못한 변수로 인해 연내 상장이 불투명해질 수 있는 부분 또한 존재합니다.

주관사 순위로는 상반기에 이어 NH투자증권이 15.81%의 점유율로 1위를 기록하고 있으며, 그 뒤를 미래에셋증권과 제이피모건이 2,3위로 자리매김하고 있습니다.

추가적으로, 2021년 누적 3분기 국내 주식 모집/매출 자금조달 규모는 29조 301억원으로 총 107건이며 전년 동기대비 4.72배 증가한 규모입니다. 3분기에는 지주사 전환 후 1.2조원의 유상증자를 진행한 F&F홀딩스와 우정사업본부의 카카오뱅크 1조원 지분 블록딜 진행이 추가적으로 국내 자금조달 시장에 활기를 더했습니다. 주관사 순위로는 쿠팡, 크래프톤, 카카오뱅크의 상장과 에스케이바이오팜, 하이브, 카카오뱅크의 블록딜을 주관한 시티그룹이 16.4%의 점유율로 1위를 기록하였으며 상반기 1위를 기록하였던 NH투자증권은 2위를 기록하고 있습니다. 그 뒤로는 미래에셋증권과 제이피모건이 각각 3,4위로 뒤따르고 있습니다.

담당자: 이윤림 T: 02 3702 1620

LOAN

2021 Syndicated Loans Market Recovery led by growth in new money issuance

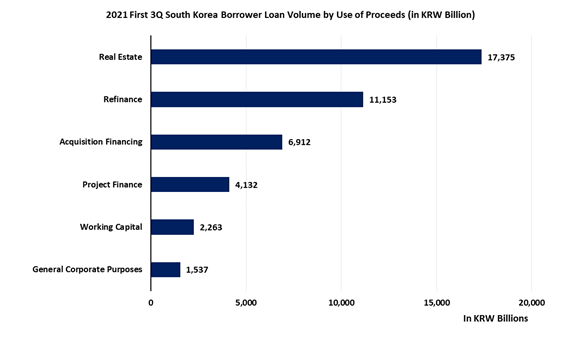

The South Korean Loan market in the first 3 quarters of 2021 raked in a total of 234 issues, amounting to a volume of KRW 43,383 billion. The Q3 2021 loan volume saw a slight rise of 2.32% to KRW 15,478 billion from Q2 2021, adding to the year-on-year (y-o-y) volume increase momentum that had been observed for Q1 and Q2 2021. Overall, the total first 3 quarters volume has expanded by 12.77% from that of the same period of the previous year. Additionally, according to data compiled by Bloomberg, the number of year-to-date deals issued is seen to have hit a record volume of 234 deals, compared to first 3 quarter deals issued in the previous years, led by the y-o-y deals issuance growth in the first half of 2021.

For the first 3 Quarters, refinancing loans took up close to 26% of total issuance volume, dropping from a proportion of 32% of total volume previously captured in H1 2021. Meanwhile, new money issuance volume has picked up steadily in Q2 and Q3 2021, taking up close to 66% of total year-to-date issuance volume amounting to KRW 28,418 billion, led by Real Estate and Acquisition Financing deals. A total of 7 deals were closed this year exceeding KRW 1 trillion, including 2 Real Estate Financing Deals and 3 Acquisition Financing Deals. In August, South Korea’s online fashion retailer, Musinsa raised a KRW 1.2 trillion syndicated loan to acquire Styleshare. This month, CF Investment successfully closed a KRW 1.550 trillion loan for the buyout of Logen Co Ltd, a parcel delivery company, making it the largest Acquisition Transaction for the year. On the other hand, a Real Estate project led by Tae Young Engineering & Constructing Co Ltd under MAGOK CP4 PFV, closed the largest Real Estate financing loan of the year, amounting to KRW 1.5 trillion.

As of Q3 2021, KB Financial Group maintained its leading ranking, with a total of KRW 12.09 trillion in deal volume, followed closely by Shinhan Financial Group in the 2nd ranking with KRW 11.86 trillion in deal volume. Korea Development Bank maintained its 3rd ranking, arranging a total volume of KRW 7.31 trillion in deals. Lee & Ko and Shin & Kim claimed the first ranking as Legal Advisor to Lender and Legal Advisor to Borrower respectively.

Contact: Balkis Ammal T: +65 6499 2645

MA

대기업들의 활발한 참여와 크로스보더 딜이 두각을 나타낸 3분기 M&A시장

2021년 누적 3분기 국내 M&A시장은 인수대상 기준 총 1,922건으로 거래규모는 약 USD 855억을 기록하였습니다. 이번 3분기는 USD 331억의 거래규모와 714건의 거래건수로 마무리되면서 USD 358억의 거래규모를 기록한 2016년 4분기 이후 최대치를 기록하여 M&A시장의 활황을 이어갔습니다.

인수대상의 세부 내역으로는 공/산업, 제조업이 21.86%로 1위를 유지하였으며 금융이 21.22%의 점유율로 2위를 기록하였습니다.

이번 분기 역시 SK와 한화 등과 같은 대기업들의 활발한 M&A 참여가 눈에 띄었으며, 이와 더불어 조단위의 크로스보더 딜도 여러건 성사되었습니다. 대표적으로 DL그룹의 DL케미컬이 미국의 최대 석유화학사인 크레이튼의 지분 100%를 주당 46.5달러로 인수하는 딜을 9월 마지막 주에 발표하였습니다. 크레이튼은 폴리머 사업의 주력제품인 SBC로 미국과 유럽시장의 점유율 1위를 차지하고있는 기업으로 해당 회사의 인수로 DL그룹은 글로벌 석유화학 선도기업으로 발돋움 하였습니다.

또한, 한화솔루션은 8월 초, 유럽의 신재생 에너지 관련 기업인 RES Mediterranee를 약 1조원에 인수하였습니다. 해당 거래는 정부주도하에 신재생에너지 시장이 성장하고 있는 유럽시장에서 한화그룹이 신재생에너지 개발 사업분야를 확장해 나가며 높은 수익성을 기대하는 전략적인 M&A 활동으로 보여집니다.

법무법인 리그테이블 순위로는 거래규모 시장점유율기준 23.37%를 기록한 김앤장 법률사무소가 1위, 그 뒤를 법무법인 광장이 18.87%, 법무법인 태평양이 8.87%로 뒤따르고 있습니다. 거래건수로는 법무법인 광장이 114건으로 1위, 그뒤를 김앤장 법률사무소와 법무법인 세종이 나란히 96건으로 공동 2위를 기록하였습니다.

담당자 : 전주영 T : 02 6360 1773

분기별로 발표되는 블룸버그 리그테이블을 확인하시려면 단말기 구독자이신 경우, 단말기에서 {NI LEAG CRL} 혹은 {LEAG}를 실행하거나 블룸버그가 설치된 PC에서 링크를 실행하여 열람할 수 있습니다. 블룸버그 사용자가 아닌 경우 귀사의 블룸버그 담당자에서 연락하거나 웹사이트를 통해 데모 요청을 주시면 안내해 드리겠습니다.