Syndicated Loans

회복세를 보이는 미국,유럽 신디론 시장과 아직인 아시아 시장

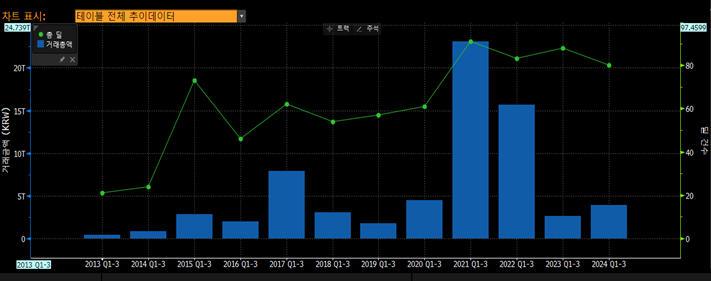

2024년 누적 3분기 대한민국 신디론 시장은 총 173건, 351억 달러 규모로 집계되었습니다. 이는 작년 동기간 대비 딜 규모는 약 9.7% 증가한 수치입니다. 블룸버그 집계에 의하면 작년 동기간 대비 글로벌 시장 거래 규모는 총 30.5%로 증가하였습니다. 연준 금리인하 기대 효과로 미주 시장은 48.9% 증가, 유럽 시장은 14.7% 증가한 반면, 아시아 시장은 22.3% 감소하며 아직 회복세를 보이지는 못하고 있습니다. 4분기에는 금리인하를 기다리던 아시아 차입자의 딜들이 늘어날지 귀추가 주목되고 있습니다.

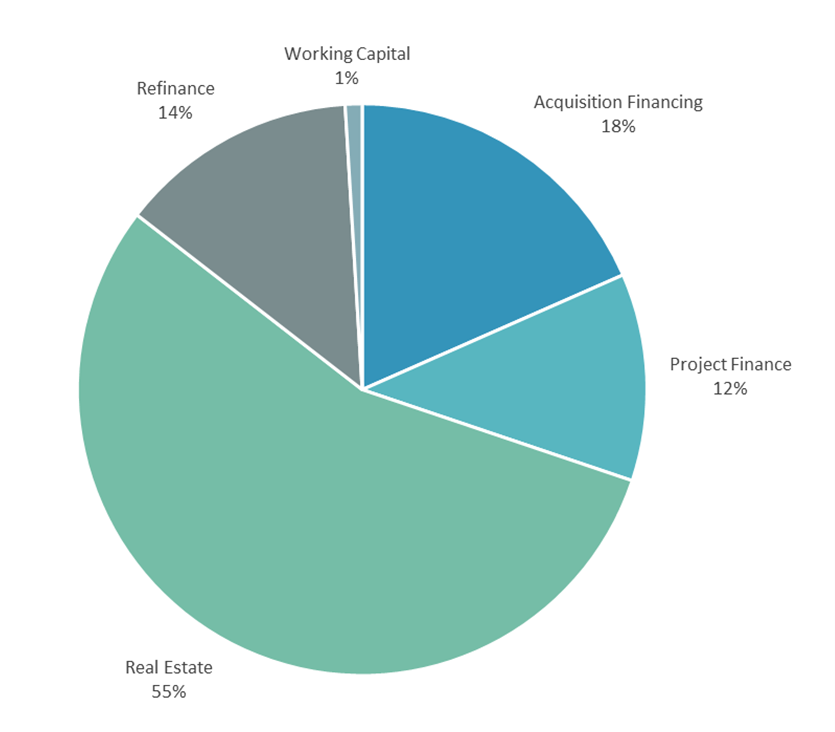

2분기의 기세를 이어 3분기 부동산 파이낸싱은 여전히 국내 차입자 테이블의 가장 큰 대출 용도로 나타나고있습니다. 대한민국 부동산 파이낸싱 규모는 2024년도 아시아 테이블에서 1위로 약 31%를 차지하며 부동산 시장의 어려움을 겪고있는 중국을 제친것으로 보입니다. 또한 국내 M&A 시장이 회복세를 보임에 따라 인수금융 시장도 회복세를 보일것으로 전망되고 있습니다. 3분기 대표 딜로는 1조5천억원의 위례신도시 송파비즈클러스터 파이낸싱건이 클로징되었습니다.

2024년 3분기 대출목적

2024년 3분기 누적 리그테이블 순위로는 KB금융지주가 올해 총 70건을 주관하여 37%의 시장점유율을 차지하며 딜 건수와 거래 규모 모두 1위를 이어갔습니다. 뒤이어 65개의 딜을 주관한 신한금융지주가 27%의 시장점유율을 차지하며 2위를 기록하였습니다. 법무법인 순위로는 대출기관 주관 기준과 차입자 주관 기준 모두 광장이 1위를 차지하였습니다.

담당자 : 김하연 T : +852 2977 4814

FI

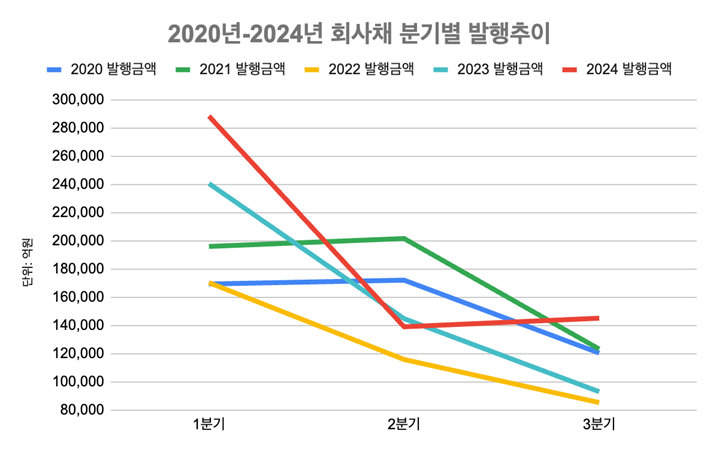

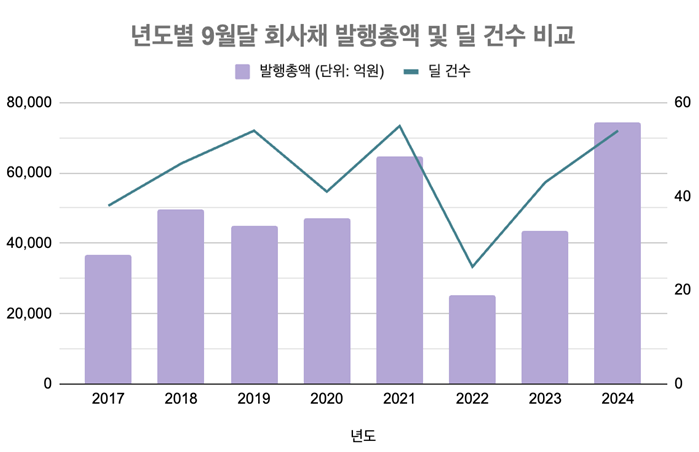

호황세를 이어가는 2024년 3분기 회사채 발행시장

미국 연방준비제도의 빅컷(0.50%p 금리 인하) 단행과 함께 기업들이 적극적으로 회사채 시장에 뛰어들면서 9월 회사채 발행이 급격하게 증가하며 역대 최대치의 3분기 누적 발행량을 기록하였습니다. 주로 연초효과를 누리는 1·2월 이후로는 공모채 발행량이 줄어드는 추세인 반면 올해는 연초 다음으로 가장 큰 월별 발행총액이 9월에 나타나며 3분기 발행금액이 2분기 발행금액을 뛰어넘는 이례적인 추이를 보였습니다. 2024년 3분기 누적 공모 회사채 발행규모는 총 481건, 약 57조 2,610억원으로 총 411건, 약 47조 8,503억원을 발행했던 전년동기 대비 약 20% 증가하였습니다. 아래 두번째 그래프에서 보시다시피 각 년도별 9월달 발행금액 중 올해가 눈에 띄게 높은 수치를 기록하며, 역대 3분기 발행량 중 최대치의 기록을 이끌어낼뿐더러, 이번년도 1분기부터 유지했던 사상 최대 발행규모라는 타이틀을 계속해서 이어나가면서 3분기가 마무리 되었습니다.

2024년 3분기 누적 국내 자산유동화증권을 제외한 회사채 주관사 순위를 살펴보면, 올해 1분기부터 1위 자리를 유지한 KB금융지주가 전년 동기 대비 약 45% 증가한 약 12조 1,270억원, 총 120건을 주관하며 1위 자리를 지켜냈습니다. 지난해 동기 1위였던 농협금융지주는 총 164건, 약 10조 6,853억원을 주관하며 2위로 자리매김 하였습니다.

올해 3분기 누적 국내자산유동화증권 발행총액은 총 약 11조, 3,790억원으로 전년 동기(약 11조 1,065억원)와 비슷한 추세를 보이고 있습니다. 주관사 순위는 KB금융지주가 약 2조 6,149억원을 주관하며 1위 자리를 유지하였고, 한국투자금융지주가 약 1조 3,318억원을 주관하며 이번년도 2분기에 이어 3분기까지도 2위로 자리매김 하였습니다. 한편, 이러한 국내자산유동화증권에서의 활발한 주관에도 불구하고 회사채 국내채권을 포함한 “대한민국 채권” 전체 테이블에서는 올해 상반기까지도 근소한 차이로 2위를 차지했던 한국투자금융지주는 3분기에는 3위로 마무리 하였고, 농협금융지주가 회사채 시장에서 교보생명보험 (7천억원)과 같은 큰 딜을 단독 주관하며 전체 테이블에서 2위를 되찾았습니다.

2024년도 누적 3분기 해외발행 채권은 총 174건, 약 423억 5,114만달러로 총 187건, 약 423억 6,300만달러를 기록한 지난해 동기와 비슷한 수치를 나타내고 있습니다. 주관사 순위로는 전년 동기 2위였던 씨티그룹이 총 50건, 약 48억 5,744만 달러로 올해 1분기부터 유지한 1위를 이어나갔고, 지난해 동기 4위였던 크레디 아그리콜 코퍼레이트 앤 인베스트먼트 뱅크가 약 1.43억달러 차이로 2위를 차지하였습니다. 반면에 작년 동기 1위였던 HSBC은행은 총 44건, 약 42억 3,398만 달러를 주관하며 3위로 자리매김 하였습니다.

담당자: 최지윤 T: 02 6360 1747

M&A

거래 규모 작년 대비 150% 상승, M&A 확연한 회복세

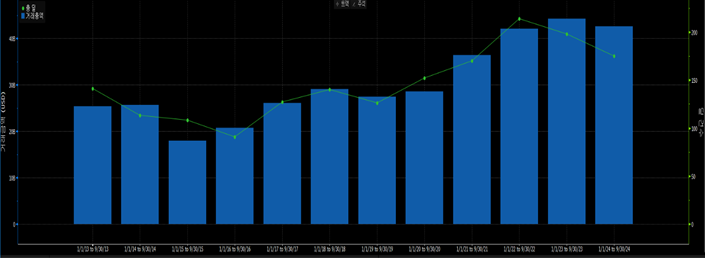

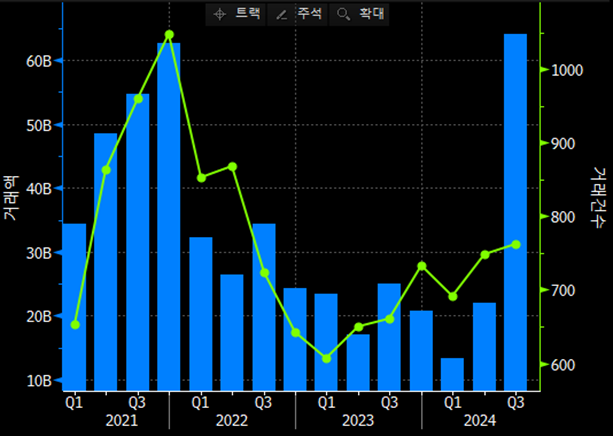

2024년 3분기까지 대한민국 M&A시장은 총 2,203건, 규모로는 USD 997억 달러의 거래가 이루어진 것으로 집계되었습니다. 이는 작년 3분기 누적과 비교하였을 때 거래규모 대비 약 150% 이상 급증한 것으로 올해 점차적으로 회복세에 들어서는 모습을 띄고 있습니다. 2분기에 비하여 소폭 상승한 거래건수와는 달리 거래규모는 2분기 대비 약 3배 커진 모습을 아래 그래프에서도 확인하실 수 있습니다.

이는 지난 몇 년 동안 고금리로 인하여 자금 조달에 어려움을 느끼고 있던 기업들이 금리 인하기를 맞아 위축됬던 M&A 시장에 회복세가 접어들고 있는 것으로 분석됩니다. 미국 등 주요국 선거가 마무리 되고 금리인하가 본격화된다면 올해말까지 계속 시장 규모가 더욱 커질 전망으로 보입니다.

국내 M&A시장에서 이번 분기 거래규모가 컸던 딜 중 하나는 국내 폐기물처리 1위 업체 에코비트 매각건 이었습니다. 에코비트는 단순 폐기물과 폐수뿐만 아니라 의료 폐기물까지 처리 가능한 국내 1위 종합 폐기물 처리 업체로 태영건설의 워크아웃 일환으로 2조 700억원에 매각될 예정입니다.

법무법인 리그테이블 순위는 거래규모 점유율 31%의 법무법인 광장이 1위를 차지하였습니다. 뒤이어 법무법인 김앤장이 거래규모 점유율 16%로 2위를 차지 하였습니다. 거래건수로는 88건의 법무법인 김앤장이 1위를 그리고 이어 71건의 법무법인 광장이 2위를 차지하였습니다. 재무 리그테이블은 삼일PWC가 70건을 자문하며 거래건수 순위 1위를 차지하였습니다.

담당자 : 이주영 T : 02 6360 1765

IPO

까다로운 상장 심사 속에서도 규모는 약간의 상승세

2024년 누적3분기 국내 기업공개(IPO)시장은 리스크적용국가 기준으로 총 80건으로 3조 9346억 상당의 규모로 마무리 되었습니다. 발행건수는 전년 동기대비 8건 적었으나, 규모는 약 48% 증가했습니다. 3분기만 따로 보면, 발행건수는 전년 3분기에 비해 13건 줄었으나 , 발행규모는 약 5% 증가했습니다.

2024년도 누적 3분기 동향

2024년도 3분기 동향

상장 심사 문턱이 높아지는 상황에 상장을 철회하는 사례가 많아지면서 기업공개 건수가 줄어들었지만, 기업공개 시장 규모의 전반적인 동향을 보면 서서히 상승세를 보이고 있습니다. 3분기 기업공개 중에서 억단위를 넘는 딜은 4억 3500만원 규모의 시프트업과 2억 6600만 규모의 삼일전기가 있었습니다.

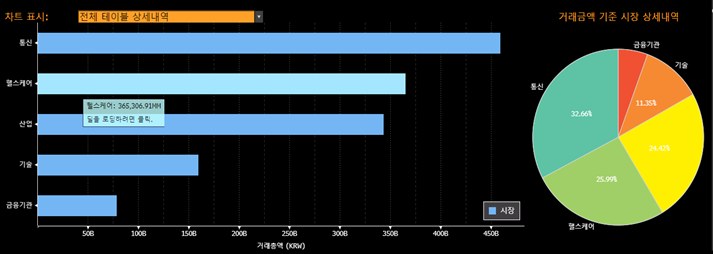

2024년 3분기 상세내역을 보면 시프트업이 몸담고 있는 통신 시장이 총 거래총액이 4590만원으로 32.6%의 비중으로 제일 컸습니다. 뒤이어 헬스케어 시장이 거래총액 3653억원으로 25.9%, 산업 시장이 3431억원으로 24.4%의 비중을 차지했습니다.

2024년 누적3분기 주관사 순위는 미래에셋이 총 5444억원 거래총액으로 10건 주관하며 13.8%의 시장점유율로 1위를 차지했습니다. 뒤이어 JP Morgan이 시장 점유율 13%로 2위, 한국투자금융지주가 11.1%로 3위를 차지했습니다.

2024년도 누적3분기 주식 모집/매출 자금조달은 발행건수는 109건으로 11조 3872억원의 규모로 전년도 동기대비 약 76% 증가한 추세를 보이고 있습니다. 주관사 랭킹은 1위가 시장 점유율 20%를 차지한 UBS, 2위는 14.8%의 Citi 그룹, 3위는 12.9%의 골드만삭스로 랭킹이 마무리됬습니다.

담당자 : 정승아 T : +81 3 4565 2470