연준 vs 시장 힘겨루기

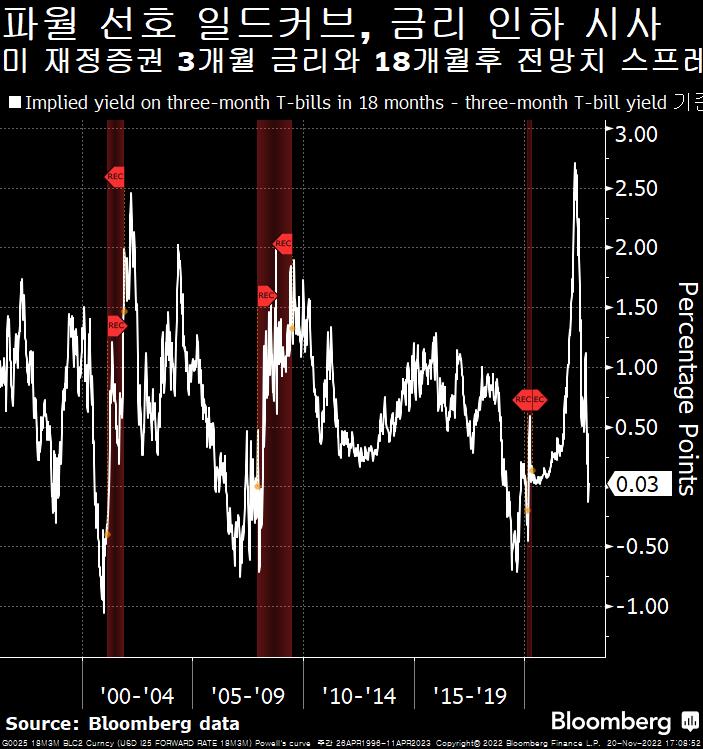

옵션 트레이더들이 연준의 매파적 기조가 지속되지 않을 수도 있다고 보고, 만일 연준이 긴축 속도를 늦추거나 내년부터 통화정책을 완화하기 시작할 경우 이윤이 나는 포지션을 구축하는 모습이다. 현지시간 금요일 오전에 SOFR와 연계된 옵션에서 연준이 내년 9월까지 기준금리를 약 2%로 내릴 위험에 대비해 헤지한 450만 달러 규모의 거래가 이루어졌다. 이는 금리 스왑 시장이 현재 가격에 반영한 것보다 거의 300bp 낮은 수준이다. 또한 이르면 2월이라도 연준의 금리 인상 폭이 25bp로 둔화될 가능성을 타겟으로 한 베팅도 나왔다.

불러드 세인트루이스 연은총재의 매파적 발언에도 스왑시장은 여전히 내년 초 최종 금리를 5% 부근에서 가격에 반영 중이다. 수잔 콜린스 보스턴 연은총재 역시 12월 FOMC에서 75bp를 포함해 금리 인상폭에 대한 옵션이 열려 있다고 금요일 CNBC 인터뷰에서 말했다. 그는 인플레이션을 잡기 위해 추가 금리 인상이 필요하다며, 최종금리에 대한 자신의 견해는 최근의 경제 지표에 별로 영향을 받지 않았다고 밝혔다.

美 스태그플레이션…中 주식매수 콜

월가에서 가장 낙천적인 전문가들은 최근 인플레이션 지표가 미국의 연착륙 성공을 시사한다고 주장하지만, 뱅크오브아메리카(BofA)의 최근 펀드매니저 설문조사 결과 응답자의 92%가 스태그플레이션을 예견했다. 씨티그룹 역시 미국 경제 성장이 크게 꺾이더라도 연준이 금리를 올릴 수 밖에 없는 ‘파월 푸쉬’ 시나리오를 제시했다. 블랙록은 미국과 유럽 모두 연착륙을 기대하지 말라고 조언했다. 블랙록의 글로벌 수석 투자 스트래티지스트 Wei Li는 “중앙은행이 과도하게 긴축해 경제가 다소 침체에 빠지겠지만 금리 인상에 따른 피해가 분명해지면서 긴축이 멈출 것”이라고 진단했다.

BofA 설문에서 투자자들은 주식에 대해 역사적 수준의 비중축소를, 특히 테크주의 경우 2006년래 가장 낮은 포지션을 취하고 있다고 답했다. 현금은 비중확대를 제시했다. 한편 월가에서 시진핑 국가주석의 정책 피봇 기대에 중국 주식 매수 의견이 컨센서스로 나타나는 모습이다. 모간스탠리는 MSCI 중국 지수가 내년 말까지 14% 랠리를 펼칠 것으로 예상했고, BofA 역시 중국에 대해 전술적으로 긍정적이라고 진단했다. 앞서 중국 인터넷 기업에 대해 “투자불가능”을 외쳤던 JP모간은 지난달 말 중국 증시 멜트다운이 매수 기회라고 주장했다.

‘중국 붕괴 시도 위험’

로렌스 서머스 전 미국 재무장관은 중국을 공격하기보다 중국과의 경쟁에서 미국의 경제적 강점을 키우는데 집중해야 한다고 주장했다. 그는 블룸버그 TV ‘월스트리트 위크’에 출연해 “만일 우리의 초점을 중국을 무너뜨리는 쪽으로 바꾼다면 매우 위험하고 불행한 선택이 될 것”이라고 경고했다. 미국은 대신 자국의 혁신과 인프라, 교육 등에 집중하고 아편 중독 사망과 같은 문제를 해결해야 한다고 권고했다. 지난 달 바이든 행정부는 중국에게 반도체와 반도체 장비의 판매를 엄격히 규제하는 조치를 취해 일부 동맹국들의 반발을 사기도 했다.

서머스는 또한 중국이 자국 영토로 간주하는 대만에 대해 미국이 지나치게 관계를 강화하려는 시도 역시 신중함을 요구했다. “중국에게 우리가 ‘하나의 중국’ 정책을 바꾸려 한다는 인상을 주지 않도록 조심해야 한다”며, 그렇지 않으면 처참한 충돌이 발발할 위험이 있다고 우려했다. 바이든 미 대통령과 시진핑 중국 국가주석간의 회동에 대해서는 고무적이긴 하지만 “건설적 움직임”이 나올지 두고봐야 한다고 진단했다. 연준과 관련해서는 추가 금리 인상에 찬성하면서, 섣불리 긴축 기조를 중단해서는 안된다고 조언했다.

기후변화 손실과 피해 보상

이집트에서 열린 유엔기후변화협약 당사국총회(COP27)가 결렬 위기를 간신히 넘기고 막판 마라톤 연장 협상 끝에 기후 변화에 따른 손실과 피해 보상을 위한 기금 조성에 극적으로 합의했다. 부유한 국가가 기후 변화로 인한 개도국의 피해와 관련해 책임이 있음을 인정함으로써 글로벌 기후 정치에 기념비적인 순간을 마련했다. 이제 첫 걸음으로 피해 기금의 구체적 자금 마련과 운영방식에 대한 구체적 논의가 필요한 상황이다. 게다가 러시아의 우크라이나 침공으로 촉발된 글로벌 에너지 위기 속에 치뤄진 이번 협상은 화석연료로부터의 전환을 어떻게 추진해야 할지에 대해 이해가 엇갈렸다.

또한 유해한 온실가스 배출을 억제하기로 했던 지난해 글래스고 총회에서 합의한 야심찬 목표 역시 별다른 진전을 이루지 못하는 등 여러 한계에 봉착했다. World Resources Institute는 “손실과 피해 보상에 대한 진전은 고무적이지만 온실가스 배출의 경우 새롭게 중대한 조치를 취하지 못하고 글래스고 합의문을 거의 그대로 가져온 점은 실망스럽다”고 진단했다. Power Shift Africa는 선진국들이 그동안 기후 약속 이행에 미온적 태도를 보였다며, 이번 합의는 “비어있는 양동이로, 이를 가치있게 만들려면 돈이 필요하다”고 지적했다.

크립토 위기

FTX 붕괴로 크립토 시장이 위기에 빠진 가운데 작년 10월 모집한 4억2000만 달러 중 약 3억 달러가 샘 뱅크만-프리드에게 흘러들어갔다고 월스트리트저널이 보도했다. 당시 캐나다 온타리오 교직원연금은 타이거 글로벌 매니지먼트 및 싱가포르 테마섹 홀딩스와 함께 2개의 FTX 관계사에 7500만 달러를 투자했고, 3개월 후 FTX.US에 추가 2000만 달러를 투자했다. 온타리오 연금의 Dan Madge 대변인은 “투자를 결정하기 전에 우리 투자 팀은 수년간 디지털 자산을 연구해왔다”며, FTX와 같은 거래소는 심각한 단일의 암호화폐 리스크에 노출되지 않으면서 디지털 자산에 대한 견해를 가다듬는데 도움이 될 것으로 믿었다고 보도자료에서 밝혔다. 이제 온타리오 교직원연금은 FTX에 대한 총 9500만 달러의 투자를 상각처리 중이다. 미국 법원에 파산보호를 신청한 FTX는 무담보 채권자 상위 50명에게 총 31억 달러를 빚진 것으로 나타났다.